Lorsque vous vendez un bien immobilier ou des droits immobiliers plus chers que ce que vous les aviez acheté, vous générez une plus-value qui est taxable.

Les particuliers qui cèdent un bien sont donc soumis à ce principe.

Quelles sont les opérations concernées ?

- Les biens immobiliers

- Les parts de sociétés immobilières (quels que soient leurs statuts et fiscalités)

sont soumis à la taxation sur les plus-values immobilières.

Comment calcul-t-on la plus-value immobilière pour les particuliers ?

La plus-value brute est égale au prix de cession moins le prix d’acquisition, où :

- Prix d’acquisition = Prix d’achat + Charges supportées au moment de l’achat + Frais d’acquisition + Dépenses de travaux

- Prix de cession = Prix de vente + Charges supportées par l’acquéreur – Frais de cession

Nota : les dépenses éligibles feront l’objet d’un autre article.

Quelle est la taxation sur les plus-values immobilières ?

L’Impôt sur le Revenu :

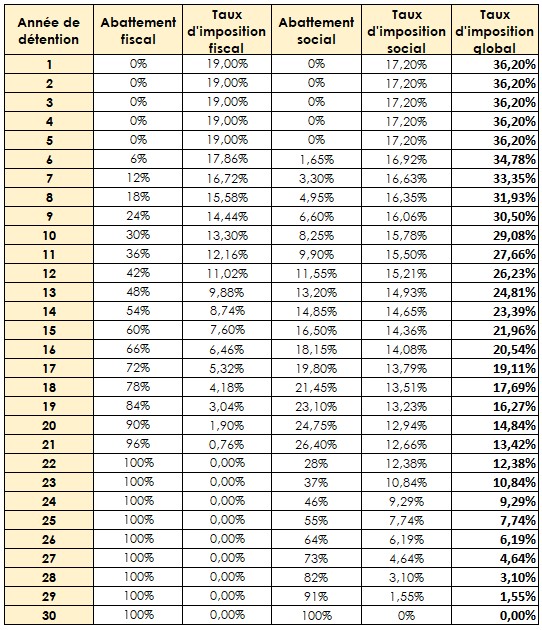

La plus-value brute bénéficie d’un abattement en fonction de la durée de détention :

- Au-delà de la 5ème et jusqu’à la 21ème année : 6% / an

- Pour la 22ème année : 4 %

Cela aboutit donc à une exonération totale au bout de 22 ans de détention.

La plus-value nette taxable est alors soumise à l’Impôt sur le Revenu au taux de 19%.

Par ailleurs, les plus-values nettes taxables supérieures à 50 000 € supportent une surtaxe progressive de 2% à 6%.

Les Prélèvements sociaux :

La plus-value brute bénéficie d’un abattement en fonction de la durée de détention :

- Au-delà de la 5ème et jusqu’à la 21ème année : 1,65 % / an

- Pour la 22ème année : 1,60 %

Cela aboutit donc à une exonération totale au bout de 30 ans de détention.

La plus-value nette taxable est alors soumise aux prélèvements sociaux au taux de 17,2%.

Quels sont les cas d’exonérations des plus-values immobilières ?

- Cession de l’habitation principale,

- Prix de cession inférieur à 15 000 € pour les immeubles,

- Cession réalisée par les titulaires de pensions de vieillesse, de la carte d’invalidité ou de la carte mobilité inclusion portant la mention invalidité : s’ils ne sont pas soumis à l’IFI et selon leurs revenus fiscaux N-2 (en 2023, les revenus perçus en 2021 ne doivent pas excéder 11 276 € pour la 1ère part de quotient familial majoré de 3 011 € par demi-part supplémentaire),

- Première cession d’un logement autre que la résidence principale en vue de l’acquisition de sa résidence principale (Cf exonération),

- Cession d’un bien en vue de la réalisation de logements sociaux.

Partager cet article